- Главная

- Пресс-центр

- Новости рынка

- 2020 год удивил экспертов: как развивалась ситуация на рынке молочной продукции

2020 год удивил экспертов: как развивалась ситуация на рынке молочной продукции

03.02.2021

03.02.2021 13:42 «Московский хладокомбинат №14» (г. Москва) — Аналитики ИКАР подвели итоги года. Несмотря на экономические проблемы, возникшие из-за пандемии COVID-19, сложившуюся к концу года обстановку на рынке молочной продукции можно считать благоприятной.

- Производство растет и расширяется.

- Уровень потребления на внутреннем рынке удалось сохранить.

- Наблюдается уверенный рост экспорта.

При этом в начале 2020 прогнозы были пессимистичными и даже пугающими.

Чего боялись производители молока?

Молочная продукция является товаром повседневного спроса, и ситуация в этой отрасли напрямую зависит от текущих доходов населения. Поэтому к весне 2020 г. участники рынка почувствовали напряжение: доход россиян существенно снизился.

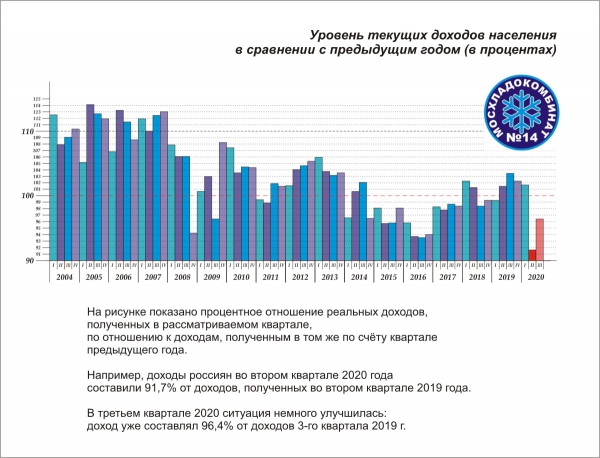

Диаграмма: Уровень текущих доходов населения в сравнении с предыдущим годом (в процентах).

В прошлый раз такое серьезное падение доходов в стране было отмечено в конце 90-х годов. Поэтому производители молочной продукции сильно обеспокоились. Снижение покупательской способности граждан могло очень сильно отразиться на спросе, а соответственно, и на доходности всей молочной сферы.

Но из-за повсеместного закрытия границ и введенного режима самоизоляции россияне гораздо больше времени стали проводить дома — и, как следствие, начали употреблять больше молока. В итоге спрос на молочную продукцию внутри страны остался практически на том же уровне, что и в 2019.

Впрочем, снижение покупательской способности всё-таки повлияло на рынок. Эксперты отмечают увеличение спроса на дешевые продукты, в составе которых присутствуют заменители молочного жира. Возможно, в следующем году некоторым производителям придется пересмотреть свой ассортимент.

Как проблемы в сфере HoReCa повлияли на отрасль?

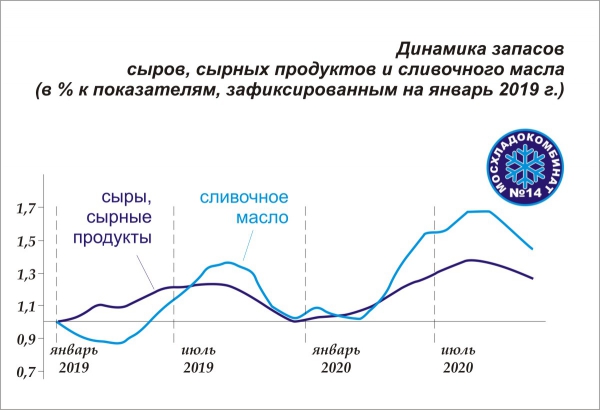

Разумеется, ограничения, которым подвергся гостинично-ресторанный бизнес, отразились и на производителях молока. Спрос на молочную продукцию со стороны HoReCa ожидаемо снизился. Это, в свою очередь, вызвало рост продовольственных запасов. К концу года в России существенно увеличились запасы масла и сыров.

Диаграмма: Динамика запасов сыров, сырных продуктов и сливочного масла (в % к показателям, зафиксированным на январь 2019 г.).

Увеличение запасов замедлило рост производства. Так, в первой половине 2020 производство сливочного масла увеличивалось примерно на 14–15% в месяц. К последнему месяцу года этот показатель составлял уже около 4,5%.

И всё же год удалось завершить с положительной динамикой производства. Для сливок рост составил около 14%, для творога — 4,5%. Сметана и питьевое молоко тоже «в плюсе» — 3 и 1% соответственно.

Успехи в импортозамещении

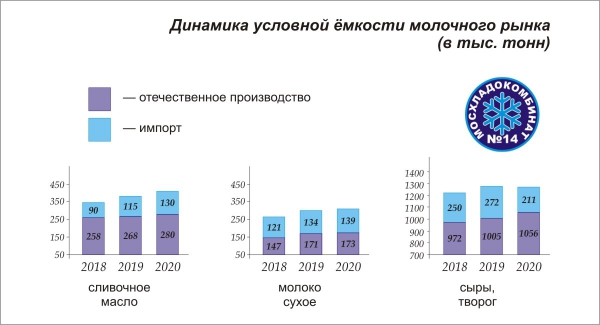

Меры поддержки, призванные помочь производителям сыров, принесли результаты. Несмотря на сложную экономическую ситуацию, в отрасли наблюдался значительный рост интенсивности инвестиционных процессов. Вследствие этого доля отечественной продукции относительно импорта выросла на 6% — с 78 до 84. Ожидается, что в 2021 году рост продолжится.

Диаграмма: Динамика условной ёмкости молочного рынка (в тысячах тонн).

А вот в отношении других молочных продуктов ситуация существенно не изменилась. Как и в прошлом году, условная самообеспеченность государства в сливочном масле сохраняется на уровне 68–70%. Для сухого молока показатель составляет около 55%.

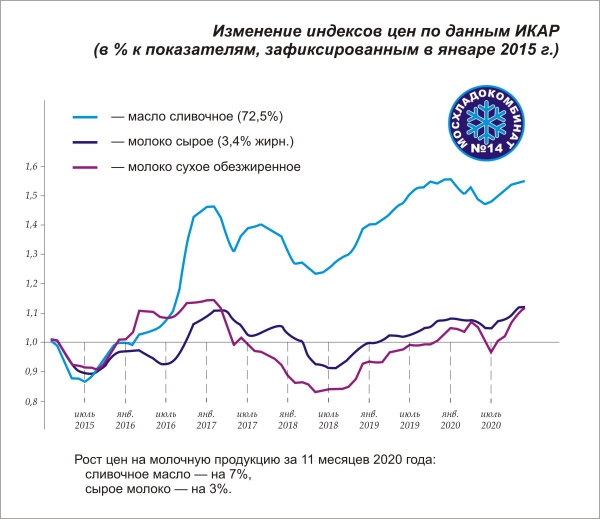

Как менялись цены на молочную продукцию

Для владельцев КРС 2020 год был весьма сложным — из-за плохих погодных условий сильно подорожали корма, как отечественные, так и ввозимые из-за рубежа. В среднем увеличение стоимости составило около 5% (хотя в некоторых регионах цены подскочили и на 45%). Поэтому себестоимость всей молочной продукции ощутимо выросла (по средним оценкам — на 10–15%).

Кроме того, усложнилась ситуация на рынке — молочная продукция попала под программу «системы прослеживаемости», изменились требования к маркировке, упал курс рубля. Всё эти факторы послужили причиной увеличения потребительских цен.

Диаграмма: Изменение индексов цен по данным ИКАР (в % к показателям, зафиксированным в январе 2015 г.).

Конечная стоимость сыров для населения в среднем выросла на 8%, сметаны — на 5%. Средняя цена творога увеличилась на 4%. В целом по отрасли рост цен составил ~3–5%.

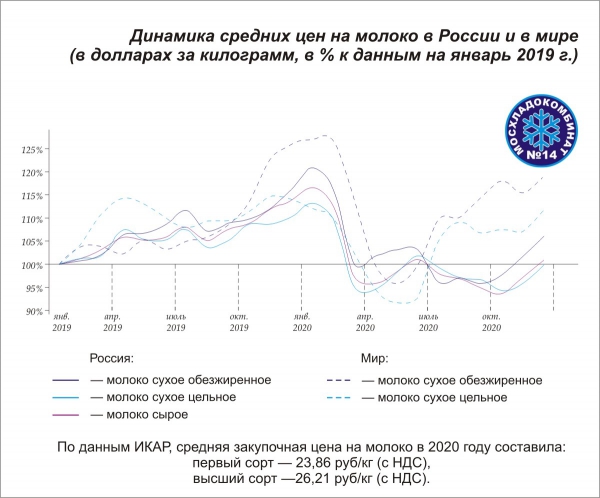

Ситуация на внешнем рынке и её влияние на Россию

Весной на мировом молочном рынке случился кризис. Участники не знали, чего ожидать, и их активность существенно снизилась. За летние месяцы обстановка немного прояснилась, и к концу осени спрос на некоторые группы молочных продуктов начал расти.

В частности, Китай начал активно закупать сухое молоко. Цена на этот вид сырья поползла вверх, и к концу года повысилась примерно на 20%.

Спрос на питьевое молоко тоже возрос. Как следствие, средняя закупочная стоимость продукта в России увеличилась на 4,7–4,8%.

Диаграмма: Динамика средних цен на молоко в России и в мире в 2020 году (в долларах за килограмм, в % к данным на январь 2019 г.).

Это спровоцировало рост отечественного производства: количество поставляемого на рынок сырого молока выросло примерно на 5,4% (за 11 месяцев, к концу ноября, было произведено около 16,3 млн. тонн). По предварительным расчетам аналитиков, годовое производство молока может составить около 17,8 млн. тонн.

Так быстро отреагировать на увеличение спроса получилось в основном благодаря своевременной модернизации производственных процессов. За короткие сроки производителям удалось существенно увеличить надои: в среднем каждая корова в 2020 году дала на 400 кг молока больше, чем в 2019. Рост молочной продуктивности к декабрю составил около 6,2%.

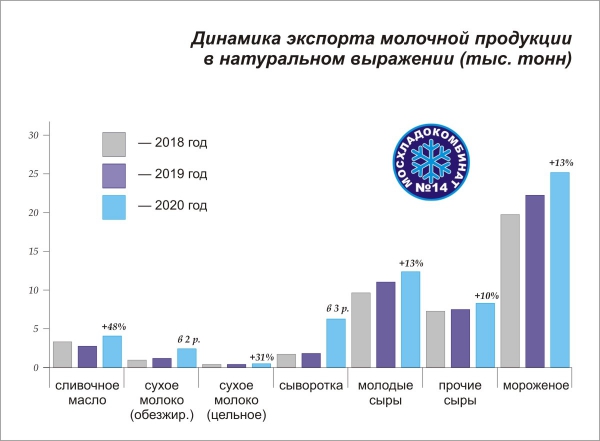

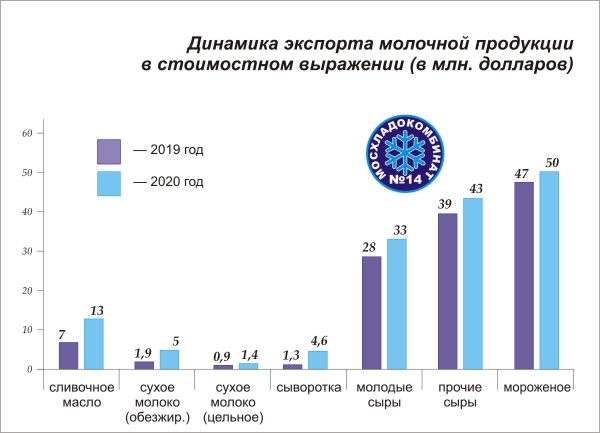

Экспорт: динамика и перспективы

Падение курса рубля оказало влияние не только на внутренний рынок. На внешнеторговых отношениях этот фактор тоже отразился, причем в положительную сторону. Российская молочная продукция стала более конкурентоспособной — её цена в долларах уменьшилась. Соответственно, объемы экспорта по всем наиболее важным категориям молочной продукции увеличились.

В натуральном выражении рост составил около 20–23%.

Диаграмма: Динамика экспорта молочной продукции в натуральном выражении (тысяч тонн).

В стоимостном (денежном) выражении процентный показатель чуть ниже — около 17%.

Диаграмма: Динамика экспорта молочной продукции в стоимостном выражении (в млн. долларов).

Укрепились торговые отношения с Китаем. Именно за счет этой страны выросли объемы экспорта мороженого. Также китайцы решили закупать у российских компаний, в частности ГК «Русагро», сухую подсырную сыворотку. Первая партия продукта уже отправлена в Поднебесную.

Также Россия увеличила объемы экспорта сухого молока (как цельного, так и обезжиренного), сыров, сливочного масла. Рост шел в основном за счет расширения географии поставок.

На настоящий момент основными потребителями российской молочной продукции являются Китай, страны СНГ, Абхазия, Украина и Монголия.

Читайте также

Как изменились цены на молочную продукцию? Последние новости от Росстата. Сравниваем стоимость сырого молока в различных регионах России. Что ожидает молочную отрасль в ближайшем будущем? Своевременно отслеживаем ключевые показатели (надои, объемы производства).

Как изменились цены на молочную продукцию? Последние новости от Росстата. Сравниваем стоимость сырого молока в различных регионах России. Что ожидает молочную отрасль в ближайшем будущем? Своевременно отслеживаем ключевые показатели (надои, объемы производства).

Список компаний, внесших наибольший вклад в обеспечение России молочным сырьем. Рейтинг сформирован с учетом статистических данных за 2019 год. Дополнительно приводятся сведения о динамике роста производства.

Россияне едят удручающе мало овощей и молочных продуктов. Среднестатистический житель страны в своем суточном потреблении «не дотягивает» до нормы, рекомендованной врачами. При этом граждане включают в свой рацион достаточное количество мяса. А вот потребление сахара и мучных изделий было признано чрезмерным.

Речь идет о случаях частного провоза деликатесов через границу (в багаже или в ручной клади). Особых проблем для экономики такие случаи не составляют, но Минсельхоз обеспокоен: вместе с продуктами туристы могут завести в страну опасные болезни, например АЧС.

В ближайшее время возможен рост стоимости мясной и молочной продукции. Об этом. Подъем цен на мясо объясняют вспышкой африканской чумы свиней. На производство молока эта болезнь, впрочем, не повлияла — в этой отрасли «виновником» роста стоимости объявили подорожавшую упаковку.

Период расцвета сельскохозяйсвенной деятельности наступил в Тамбовской области. В течение 2017 года там было произведено рекордное количество мяса — 502 тысячи тонн. Также в регионе существенно увеличились надои молока, выросло производство яиц.